Plötzlich spricht jeder/jede über Inflation. Meinungsartikel warnen, dass die Hyperinflation vor der Tür steht.

Macht aber die grosse Inflationsangst überhaupt Sinn?

Bis vor kurzem war Deflation, nicht Inflation, die klare und gegenwärtige Gefahr.

Wenn die Fed und/oder die EZB die Preisstabilität in den vergangenen zehn Jahren nicht gewährleisten konnten, dann nicht, weil sie das eigene Inflationsziel übertroffen hätten, sondern weil sie es unterboten.

Es ist vor diesem Hintergrund bemerkenswert, zu lesen, dass Nicolai Tangen, der Chef des weltgrössten Staatsfonds (SWF: Sovereign Wealth Fund) im Gespräch mit der FAZ sagt, dass er überall Inflation erkenne.

Wow?!

Da fällt mir ein: Wenn man nur einen Hammer hat, sieht alles wie ein Nagel aus.

Die Fed-Bilanz hat sich von 2008 bis 2015 vervielfacht. Trotz anhaltend niedriger Zinssätze hatten die Inflationistas stets unrecht. Doch sie sind nicht bereitwillig, einzugestehen, dass sie mit ihrer Prognose danebengegangen sind. Nein, sie, d.h. Very Serious People, verdoppeln sogar ihre Wette. Das ist, gelinge gesagt, grotesk.

Die Argumentation, die direkt von den Geldmengenwachstumsraten auf die wahrscheinliche Inflation schließt, beruht auf Annahmen, die heute genauso falsch sind wie 2008.

Zur Erinnerung: Geldbasis (monetary base) ≠ Geldmenge (money supply)

Wenn die Fed im Rahmen der QE-Politik einer Bank Anleihen abkauft, schreibt sie dieser Bank den entsprechenden Betrag dem Konto der Bank bei der US-Notenbank gut. Und dies geschieht elektronisch. Das heisst, dass die Transaktion keinen Einfluss auf die breitere Geldmenge (money supply) hat. Es fliesst kein Bargeld (cash) zwischen der Fed und der jeweiligen Bank.

Die Notenbankgeldmenge steigt in diesem Prozess erheblich an. Aber die Geldmenge entwickelt sich verhalten. Siehe die vergangenen zehn Jahre.

Die Notenbank kontrolliert die Notenbankgeldmenge (= Noten im Umlauf + Giroguthaben der Banken bei der Notenbank), nicht aber die Geldmenge.

Und es gibt keinen signifikanten Zusammenhang zwischen der Geldmenge und der Inflation, wie Fed-Chef Jerome Powell neulich hervorgehoben hat.

Es ist zwar nicht ausgeschlossen, dass eine Überhitzung der Wirtschaft zu einer höheren Inflation führt. Aber die Auswirkungen sind zumindest kurzfristig gering.

Die steigenden Löhne sind heute nicht die Haupttriebfeder der Inflation; sonst würden die Durchschnittslöhne nicht hinter den Verbraucherpreisen zurückbleiben.

Wir haben gegenwärtig mit den inzwischen berühmten Engpässen in der Versorgungskette (supply chain) zu tun, die dazu führen, dass Schiffe vor US-Küsten hin- und herfahren und Fabriken wegen fehlender Chips geschlossen bleiben.

Die Ursache dieser Engpässe ist, dass die Nachfrage sich verschoben hat.

In der Zeit der Pandemie haben die Menschen weniger Dienstleistungen in Anspruch genommen, dafür aber eine Menge langlebiger Güter gekauft - Haushaltsgeräte, Fitnessgeräte usw.

Dieser Anstieg der Nachfrage nach langlebigen Gütern hat die Häfen, LKW-Transporte und Lagerhäuser, die Gebrauchsgüter an die Verbraucher liefern, überlastet, was zu schnell steigenden Preisen für Produkte geführt hat, deren Preise normalerweise im Laufe der Zeit mit dem technologischen Fortschritt sinken werden.

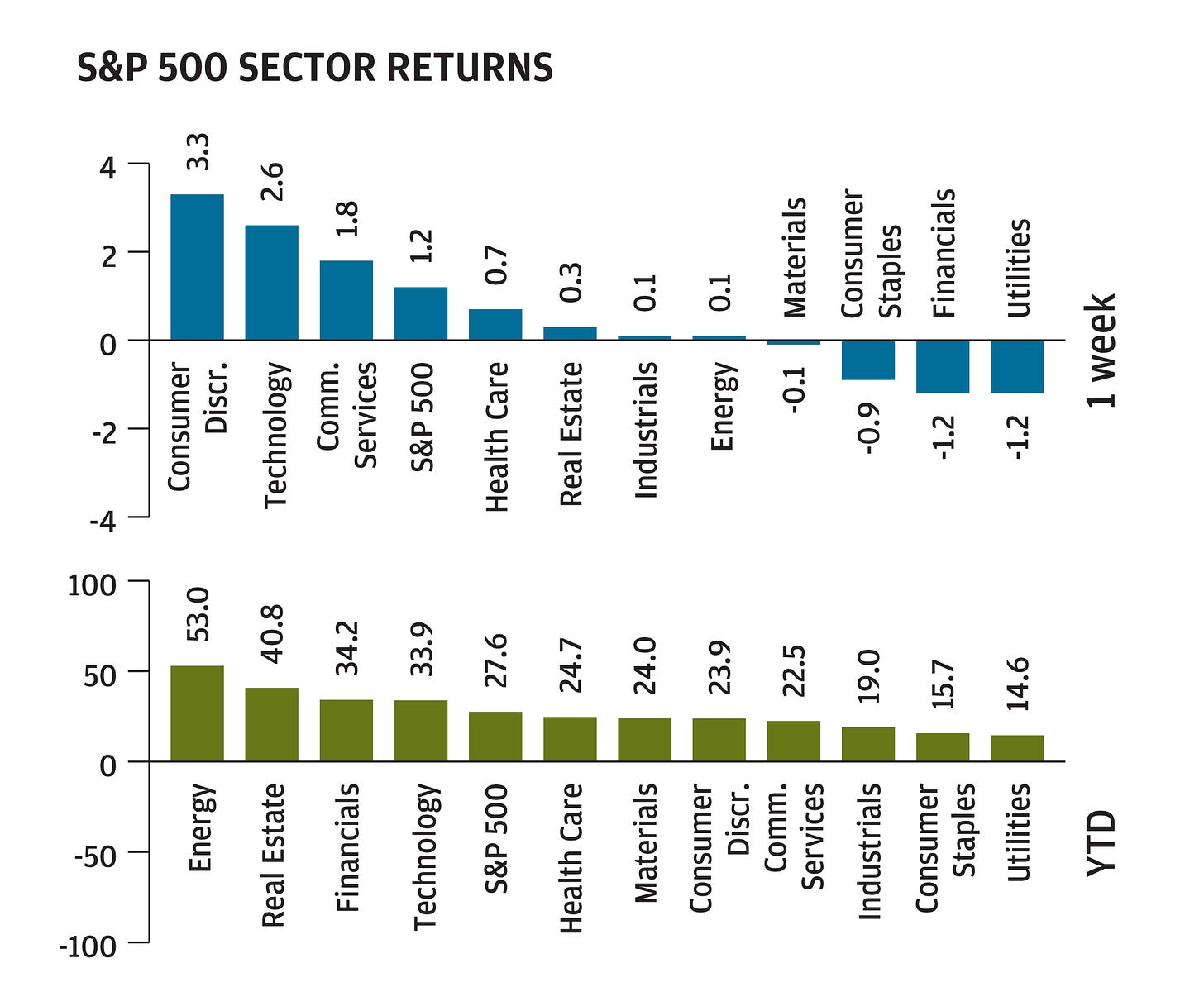

Der Manager, der 1,2 Billionen EUR des norwegischen Ölfonds, der 1996 gegründet wurde, verwaltet, beschwert sich über Inflation, während S&P 500 Index in den vergangenen 10 Jahren siebenmal zweistellige Zuwächse aufgewiesen hat.

Das ist bei allem Respekt nicht seriös, sondern pure Panikmache.