Die US-Notenbank (Fed) hat die Leitzinsen (Fed Funds Rate) dieses Jahr insgesamt siebenmal, davon viermal in Folge um 0,75%, auf inzwischen 4,50% erhöht.

Am 14. Dezember hat Fed Präsident Jerome Powell den Leitzins um 0,50% auf eine Spanne von nun 4,25% bis 4,50% aufgestockt und damit das Tempo der Zinsschritte gebremst.

Das hat sicherlich damit zu tun, dass die Dynamik des Preisanstiegs mittlerweile nachlässt. Der PCE-Index beläuft sich per November auf 5,5% (Im Vergleich: Oktober: 6,1%).

Andererseits hat die Fed bisher keine Gelegenheit ausgelassen, die aggressive Geldpolitik mit dem Hinweis auf «tight labor market» zu begründen.

Der Arbeitsmarkt wird als "angespannt" (tight) bezeichnet, wenn es viele freie Stellen gibt und die verfügbaren Arbeitskräfte knapp sind.

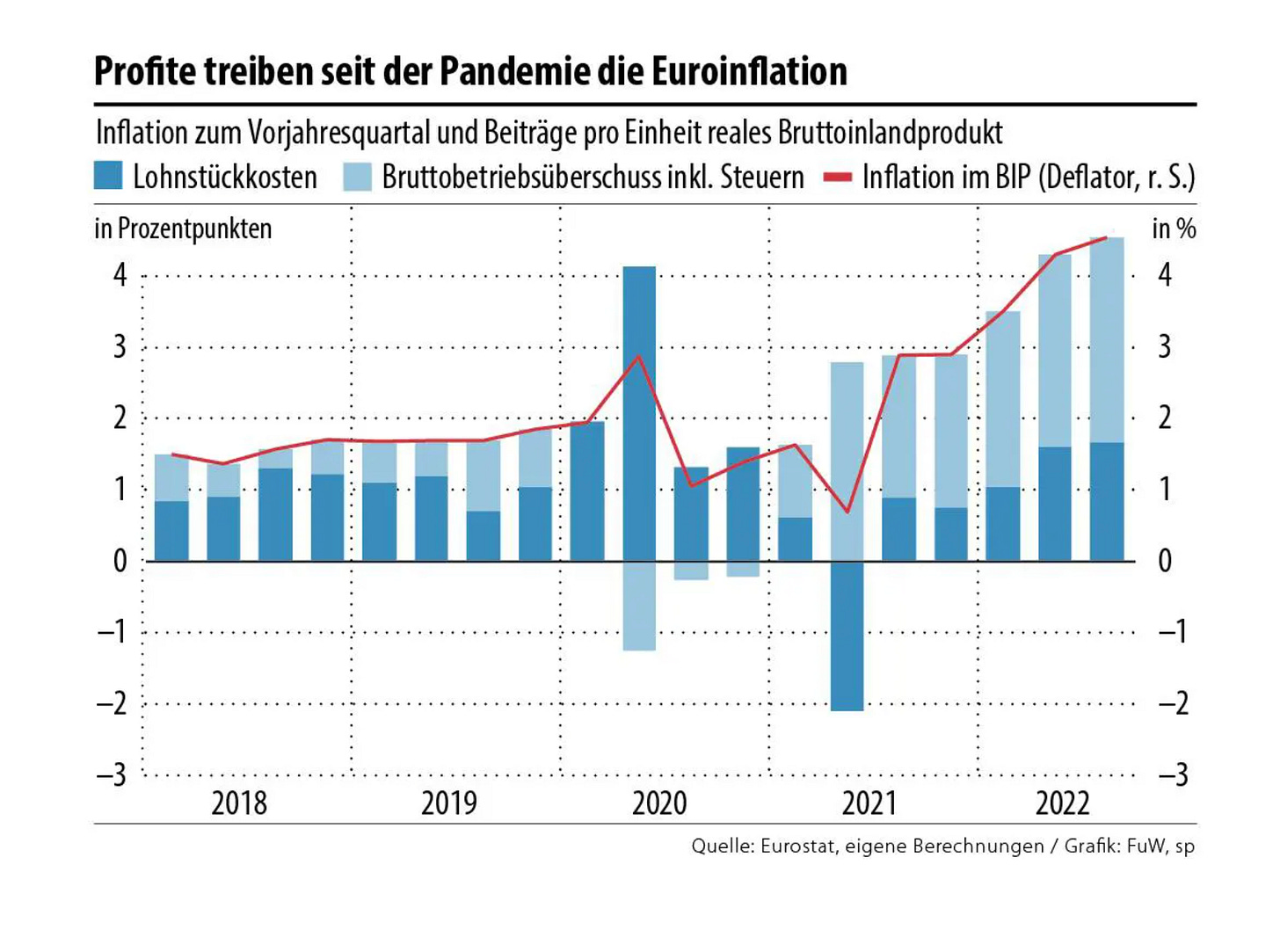

Bemerkenswert ist aber, dass die Arbeitnehmer mit dem gegenwärtigen Preisanstieg überhaupt nichts zu tun haben. Denn es gibt weiterhin keine Evidenz für eine Lohn-Preis-Spirale, und zwar auf beiden Seiten des Atlantiks.

Im Gegenteil: Da die realisierten Nominallohnsteigerungen weit hinter der Inflationsrate zurückbleiben, sind massive Reallohnverluste eine (bittere) Realität. Die Angst vor der Lohn-Preis-Spirale ist also unbegründet.

Es ist daher mühselig, dem (neoklassischen geprägten) Argument zu folgen, dass die einzige Möglichkeit, die Inflation zu senken, darin bestehe, dafür zu sorgen, dass Millionen von Menschen ihren Arbeitsplatz verlieren.

Es ist Zeit, über diese Theorie nachzudenken. Denn eine Frage ist, ob die Geldpolitik die Inflation ohne angemessene Unterstützung der Fiskalpolitik überhaupt eindämmen kann?

Eine weitere Frage ist, ob die Disinflation tatsächlich so schmerzhaft sein muss, wie die Fed und die EZB es darstellen?

Schmerzhaft sind die wirklichen Schocks, mit denen wir fertig werden müssen, zuerst mit COVID-19, dann mit Problemen in der Versorgungskette («supply chain»), und jetzt mit einem europäischen Krieg und der Aussicht auf Nahrungsmittelknappheit, wie David Andolfatto, Fed St. Louis (im April) auf Twitter unterstrichen hat.

Ferner ist sich die Mehrzahl der Volkswirte einig, dass die Ursache der gegenwärtigen Inflation ein angebotsseitiger Schock ist.

Die «Geldpolitik kann mit Nachfrageschocks gut umgehen», wie Isabel Schnabel, EZB-Direktorium in einem aktuellen Interview mit dem FAZ-Blog bekräftigt.

Doch «angebotsseitige Störungen machen es für die Geldpolitik schwieriger, da sie die Ursachen der Preissteigerungen nicht direkt beheben kann.»

Das heisst im Klartext: Die Leitzinsen der Zentralbanken sind nicht das Mittel zur Lösung von Produktionsengpässen, heute bedingt durch die globale Störung der Lieferketten.

Warum also kräftige Zinserhöhungen?

Die gängige Meinung ist, dass eine kontraktive Geldpolitik (à la Volcker) die Realzinsen erhöht und das Wachstum der gesamtwirtschaftlichen Nachfrage verlangsamt.

Der Anstieg der Realzinsen verringert aber die Anreize für Investitionen. Und die unmittelbare Folge ist Abbau der Beschäftigung.

Ein brutaler Kompromiss, wie Black Rock es beschreibt: Entweder man bringt die Inflation auf das 2%-Ziel zurück, indem man die Nachfrage auf das reduziert, was die Wirtschaft derzeit bequem produzieren kann (gestrichelte grüne Linie im Diagramm), oder man lebt mit mehr Inflation.

Im Moment entscheiden sich die Fed, die EZB und die BoE für die erste Option. Das heisst eine Rezession, kein «soft-landing».

Fazit:

Wer sollte die Führung bei der Formulierung und Durchführung der Stabilisierungspolitik übernehmen, die Zentralbank oder die Finanzbehörden?

Denn auch die Verteilungseffekte der beiden Varianten der Stabilisierungspolitik sind unterschiedlich.

Es sei daran erinnert, dass die offizielle Verpflichtung der US-Regierung, Bedingungen zu schaffen, unter denen "nützliche Beschäftigung für alle arbeitsfähigen, arbeitswilligen und arbeitssuchenden Menschen angeboten wird", auf das Beschäftigungsgesetz von 1946 zurückgeht, und dass sich dieses wegweisende Gesetz auf die Fiskal- und nicht auf die Geldpolitik konzentriert, wie Alan Blinder in seinem neuen Buch hervorhebt.

Ganz kurz: Die angebotsseitige Ökonomie hat sich in der Wissenschaft nie ernsthaft durchgesetzt: sie war und ist bis zum heutigen Tag eine politische Doktrin. Im Übrigen war der intellektuelle Pate der Doktrin Robert Mundell: "Vater des Euro".

Fussnote 1:

Heiner Flassbeck deutet in seinem Blog darauf hin, dass die Preise in Deutschland im Oktober und November auf der Erzeugerstufe (PPI) massiv gefallen sind: minus 25%, wenn man den Verlauf der beiden Monate auf das ganze Jahre hochrechnet.

Fussnote 2:

Eine Forschungsarbeit der Kansas City Fed verwendet eine alternative Messgrösse, einen stellvertretenden Leitzins (proxy Fed Funds Rate), der die Auswirkungen von Forward Guidance und Bilanzpolitik berücksichtigt, um den geldpolitischen Kurs über den Leitzins hinaus besser zu erfassen.

Dabei werden öffentliche und private Kreditzinsen und Spreads zur Messung des geldpolitischen Kurses mit einkalkuliert.

Wenn sich die Bedingungen an den Finanzmärkten verschärfen, während die politischen Entscheidungsträger ihre Empfehlungen für die Zukunft abgeben, kann der Proxy Funds Rate steigen, auch wenn die politischen Entscheidungsträger den Leitzins nicht angehoben haben.

Schlussfolgerung: Der Proxy Funds Rate war bereits im Februar 2022 auf etwa 2% gestiegen, bevor das FOMC das tatsächliche Ziel für den Leitzins im März von 0-0,25% anhob.