Goldman Sachs deutet in einer neulich vorgelegten Analyse auf den anhaltenden finanziellen Überschuss im Privatsektor hin.

Die Verfasser der Studie heben die gesunde Finanzlage des gesamten Privatsektors hervor, die dazu beitragen würde, das Wirtschaftswachstum angesichts neuer Schocks zu stützen.

Der dazu zugrunde liegende Indikator ist der sog. finanzielle Saldo («sectoral financial balances»), d.h. die Differenz zwischen den Gesamteinnahmen und den Gesamtausgaben.

Die Metrik misst die Fähigkeit der internen Cashflows, das aktuelle Niveau des Konsums und der Investitionen zu finanzieren.

Was heute ins Auge sticht, ist, dass der private Sektor selbst nach dem Auslaufen der Pandemie-Hilfsprogramme insgesamt einen Überschuss von 4,1% des BIP im ersten Quartal und 1,9% des BIP in den letzten vier Quartalen erzielt hat.

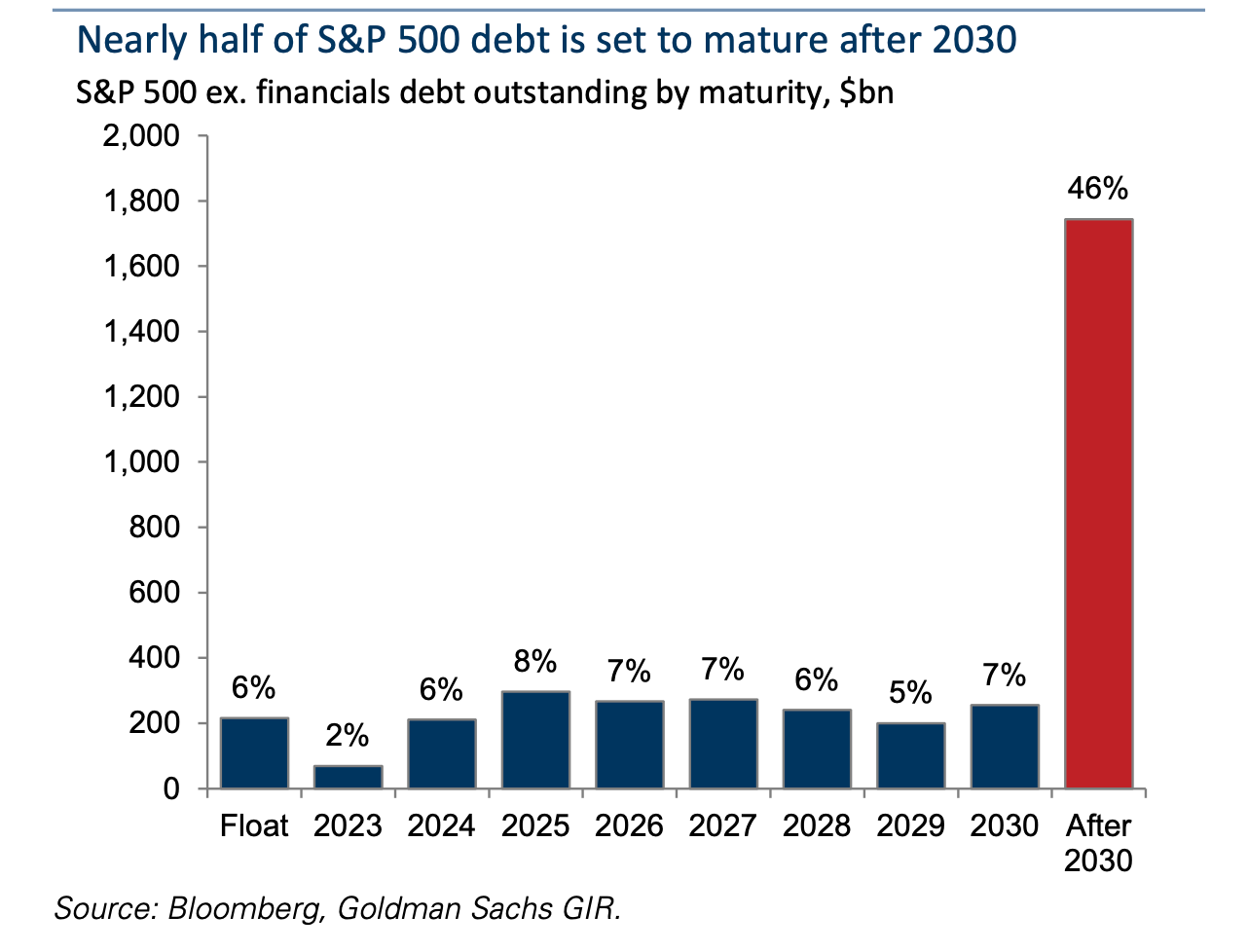

Insbesondere der nichtfinanzielle Unternehmenssektor erwirtschaftete im ersten Quartal einen Überschuss von 0,6% des BIP und in den letzten vier Quartalen von 0,8% des BIP, wie Goldman Sachs unterstreicht.

Der Grundtenor der Recherche ist erfrischend und zuversichtlich.

«Geld für schlechte Zeiten» mag zwar wichtig für die finanzielle Stabilität sein, aber übermäßiges Sparen der Unternehmen ohne entsprechende Ausgaben oder Investitionen kann zu Nachfragedefiziten in der Wirtschaft führen.

Wenn mehrere Unternehmen gleichzeitig sparen und nicht ausgeben, kann dies zu einer Situation führen, die als "Spar-Paradoxon" bekannt ist.

Dies bezieht sich auf ein Szenario, in dem erhöhte Einsparungen auf individueller oder Unternehmensebene (micro) zu einem Rückgang der gesamtwirtschaftlichen (macro) Aktivität führen können.

Staatsausgaben und Exporte sind weitere Nachfragequellen, die dazu beitragen können, die potenziellen negativen Auswirkungen der Unternehmensersparnis auszugleichen.

In der makroökonomischen Politik ist es von entscheidender Bedeutung, das richtige Gleichgewicht zwischen den Ersparnissen im privaten Sektor und der Aufrechterhaltung einer ausreichenden Gesamtnachfrage zu finden.

Dies wird oft durch eine Kombination aus Geldpolitik (Beeinflussung von Zinssätzen und Geldmenge) und Fiskalpolitik (Staatsausgaben und Steuern) gesteuert.

Das finanzielle Ungleichgewicht eines Sektors muss zwangsläufig durch ein entgegengesetztes und gleiches Ungleichgewicht in den anderen Sektoren ausgeglichen werden, damit die Einnahmen auf der Gesamtebene den Ausgaben entsprechen.

Mit anderen Worten: Damit ein Sektor weniger ausgeben kann als er einnimmt, muss es einen anderen Sektor geben, der mehr ausgibt als er einnimmt.

Der Überschuss in der Finanzlage des privaten Sektors spiegelt sich in einem ebenso negativen Saldo des öffentlichen Sektors wider, denn auf der Ebene der gesamten Volkswirtschaft entsprechen die Einnahmen den Ausgaben.

Waren Mosler legt dar, dass die US-Staatsverschuldung von etwa 60% Anfang der 2000er Jahre auf fast 130% des BIP gestiegen ist. Die auf diese Schulden gezahlten Nettozinsen stiegen von 2021 bis 2022 um 35 % und erreichten 2% des BIP – und etwa 70% dieser Zahlungen gingen an den US-Privatsektor.

Es macht vor diesem Hintergrund keinen Sinn, pauschal über die «Big Fiscal» zu schimpfen. Denn alles, was wir über Bidenomics hören – z.B. der widerstandsfähige Verbraucher und die Stärke des Arbeitsmarktes – ist das Ergebnis von Big Fiscal.

Bemerkenswert ist, dass trotz der Evidenz, dass Bidenomics funktioniert, die Botschaft nicht ankommt. In einer CBS/YouGov-Umfrage, die zwischen dem 26. und 28. Juli durchgeführt wurde, erhielt Biden nur 34 % Zustimmung für die Wirtschaft.

Die Erklärung für diesen negativen Eindruck liegt auf der Hand: Die Inflation. Die Menschen empfinden die Inflation zu Recht als eine Steuer auf ihr Einkommen, wie Barry Eichengreen in seiner jüngsten Kolumne bei ProSyn argumentiert

Die Geldpolitik ist ein stumpfes Instrument zur Bewältigung der Inflation, die teilweise durch negative Angebotsschocks verursacht wird.

Ohne Zweifel sorgten Biden Administrations Konjunkturpakete (American Rescue Plan: $1,900 Mrd, CARES Act $2,200Mrd. und COVID19 Economic Relief Bill ($900Mrd.) für kräftige Unterstützung bei den Ausgaben.

Die zusätzliche Kaufkraft der Haushalte stärkte ihre Finanzen und beugte Notlagen vor. Ob aber damit auch Auftrieb für die gegenwärtige Inflation ausgelöst wurde, mag zur Stunde dahingestellt sein.

Fazit:

Anzeichen mehren sich, dass Bidens „Trickle-up-Ökonomie“ funktioniert.

Während die USA mit «fiscal stimulus» (Nachfrageanregung) die Wogen geglättet hat, ist Europa angesichts der Politik der «monetary austerity» durch die EZB und die «Schuldenbremse» via Berlin davon weit entfernt.