Das Narrativ der US-Notenbank (Fed) ist nach wie vor darauf ausgerichtet, das Tempo der geldpolitischen Straffung zu beschleunigen.

Vor dem Hintergrund der geplanten Reduzierung der Bilanzsumme und der hohen Inflation richten Investoren das Augenmerk auf das Potenzial für eine Wachstumsverlangsamung, wenn nicht gar eine Rezession.

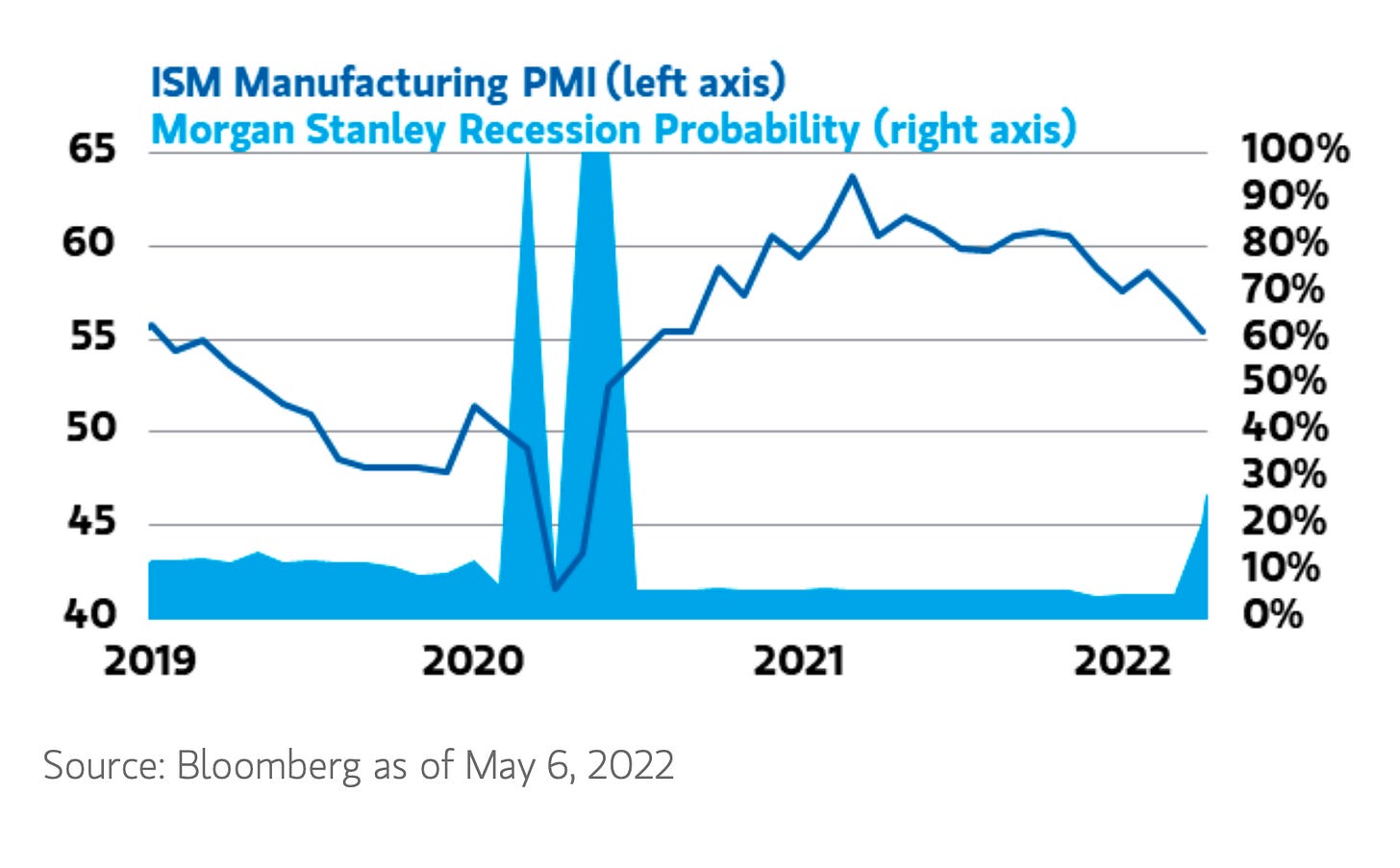

Der Rezessionsindikator von Morgan Stanley zeigt eine Wahrscheinlichkeit von 27% für einen Abschwung in den nächsten 12 Monaten. Im März lag diese Wahrscheinlichkeit noch bei 5%.

Dazu kommen Faktoren wie der starke US-Dollar, der Russland-Ukraine Krieg und die Zero-Covid Politik Chinas, welche die Situation verkomplizieren, wie Lisa Shalett von Morgan Stanley zusammenfasst.

Aktien und Anleihen wiesen die meiste Zeit des vergangenen Jahrzehnts eine positive Korrelation auf. Das lag zum grossen Teil daran, dass beide Anlageklassen von den beispiellos niedrigen Zinsen der US-Notenbank profitierten.

In dieser Zeit beschwerten sich nur wenige Anleger darüber, dass die klassischen Portfolio-Diversifizierung (asset allocation) nicht funktioniert hat, wie mit der folgenden Abbildung hervorgehoben wird.

Ein Portfolio, das sich zu gleichen Teilen aus Aktien und Anleihen zusammensetzt, hat in den letzten sechs Monaten mehr als 10 % an Wert eingebüßt - die schlimmste Erfahrung seit der Finanzkrise (GFC) von 2008.

Wenn die Märkte von der Möglichkeit einer Rezession sprechen, fühlen sich Anleger veranlasst, wieder einen Blick auf Anleihen zu werfen, um Diversifizierung willen.

Interessant ist in diesem Zusammenhang, zu beobachten, was sich im Markt für inflationsgebundene US-Staatsanleihen (TIPS) abspielt.

Die Breakevens, die implizite Prognose, die sich aus der Differenz zwischen inflationsgebundenen (real) und festverzinslichen Renditen (nominal) ergibt, stiegen auf beiden Seiten des Atlantiks stetig an, bevor sie in diesem Monat einen starken Einbruch verzeichneten.

Dies reflektiert die Überzeugung, dass das Rezessionsszenario im Vergleich zur Stagflation wahrscheinlicher geworden ist, wie John Authers in seiner Bloomberg-Kolumne unterstreicht.

Derzeit sagen die Märkte (5y5y forward breakeven rates), dass die Inflation von 2027 bis 2032 sowohl in den USA als auch in Deutschland unter 2,5% liegen wird. Vor zwei Wochen war das nicht der Fall.

Kurzum: Märkte glauben nicht an eine Stagflation wie in den 1970er Jahren.

Angesichts des 20-Jahres-Hochs des US-Dollars, der Verlangsamung des weltweiten Wirtschaftswachstums und der anhaltenden Inflation erwägen die Anleger nun die Möglichkeit einer harten Landung" - d. h. einer Rezession - in den nächsten 12 Monaten.

Und das deckt sich ziemlich gut mit der Einschätzung, dass das Risiko einer Rezession zunimmt.

Irgendwann wird die durch Angebotsschocks ausgelöste Inflation durch die Zerstörung der Nachfrage ihren eigenen Untergang herbeiführen, schreibt Garfield Reynolds von Bloomberg Sydney heute morgen.

PS: Die Rendite zehnjähriger US-Staatsanleihen ist vom 3,17% am 6. Mai inzwischen (innerhalb einer Woche) auf 2,86% (gestern) gefallen.