Die Preise für Rohstoffe - von Öl über Metalle bis hin zu Lebensmitteln - steigen so stark an, dass sie allmählich mit dem Anleihemarkt gleichziehen.

Bloomberg deutet auf eine Korrelation zwischen Rohstoffen und Anleihen hin. Auf der anderen Seite wächst die Wirtschaft trotz der COVID-Krise und dem darauffolgenden Angebot-Schock bedingt durch die Störungen der globalen Lieferketten (supply-chain) schneller als erwartet.

Die Renditen und Rohstoffe (*) sind i.d.R. die ersten Vermögenswerte, die dies einpreisen. Rohstoffe dienen aber zurzeit auch als Inflationsschutz, wie Kriti Gupta von Bloomberg notiert.

Schließlich sind es die Preisanstiege bei Öl, Metallen, Lebensmitteln und anderen Rohstoffen, die die Verbraucherpreise weltweit in die Höhe treiben.

"Öl und Kupfer sind die besten Absicherungen gegen Inflation, nicht Gold. Gold ist ein lausiger Inflationsschutz", sagte Jeff Currie, globaler Leiter der Rohstoffabteilung bei Goldman Sachs neulich in einem Interview mit dem Bloomberg TV.

Der Anstieg der Zinssätze kann Aktien auf verschiedene Weise schaden, angefangen bei der Erhöhung der Kreditkosten für Unternehmen.

Die Auswirkungen sind in der Regel bei so genannten Wachstumsaktien größer, da die Anleger unsichere künftige Gewinne für weniger wertvoll halten, wenn sie mehr garantierte Erträge aus Staatsanleihen erhalten können.

Steigende Renditen sind nicht per se eine schlechte Nachricht. Bei kurzfristigen Anleihen spiegeln sie die Erwartungen auf Zinserhöhungen der Fed wider.

Bei längerfristigen Anleihen signalisieren sie jedoch die Zuversicht, dass diese Zinserhöhungen nicht zu einer Rezession führen werden.

Aktien von Unternehmen in wirtschaftlich sensiblen Sektoren wie Banken, Industrie und Energie sind in der vergangenen Woche allgemein gestiegen.

Dass die Preissteigerung von Waren und Dienstleistungen Unsicherheit unter Menschen auslöst, ist verständlich.

Philip Lane, Volkswirt der EZB hat am Wochenende versucht, Menschen die Angst vor steigenden Preisen zu nehmen: «Wir glauben, dass der Inflationsdruck im Laufe dieses Jahres nachlassen wird. Und in der Tat denken wir, dass die Inflation in den Jahren 2023 und 2024 etwas unter dem Zielwert liegen wird, den wir anstreben.»

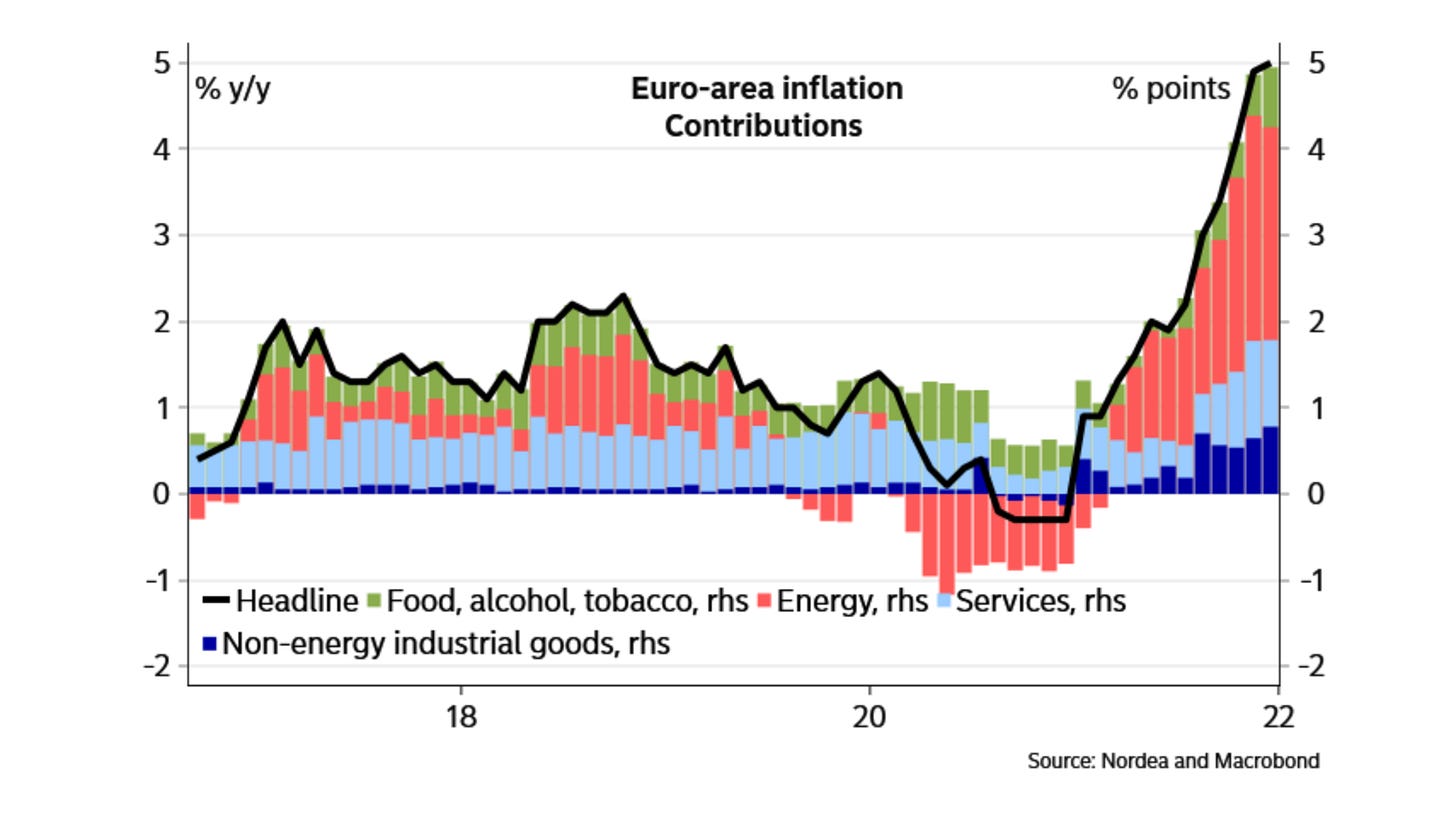

Nordea Bank schlägt in die gleiche Kerbe. In einer am Freitag veröffentlichten Analyse schreiben die Ökonomen der dänischen Bank, dass die EUR-Kerninflation zwar unverändert bei 2,6% (auf jährlicher Basis) blieb, aber im Januar deutlich zurückgehen dürfte, da die Basiseffekte der deutschen Mehrwertsteuer-Senkung wegfallen.

Die in dieser Woche in den USA veröffentlichten ISM-Daten für das verarbeitende Gewerbe übertrafen die Erwartungen und zeigten einen deutlichen Rückgang der gezahlten Preise, was darauf hindeutet, dass der Preisdruck nachlässt.

Das Global Macro Team von Nordea unterstreicht darüber hinaus, dass die Verringerung der Bilanz der Fed eine Straffung der Geldpolitik ermöglicht, ohne dass aggressivere Zinserhöhungen erforderlich sind, da die meisten Kredite an private Haushalte (76%) und Unternehmen (71%) in den USA festverzinslich und damit an die langfristigen Zinsen gebunden sind.

Zinsderivate deuteten am Freitag darauf hin, dass die Anleger davon ausgehen, dass die kurzfristigen Zinssätze in vier Jahren etwa 1,7% erreichen und dann für den Rest des nächsten Jahrzehnts in der Nähe dieses Niveaus bleiben werden.

Demnach sind viele Anleger der Meinung, dass der Inflationsschub des letzten Jahres auch ohne große Hilfe der Fed in diesem Jahr weitgehend abklingen würde.

(*) Wenn aber irgendwann die Inflation nachlässt und die realen Renditen aufholen, und dann werden die Rohstoffe wahrscheinlich etwas von ihrem Schwung verlieren, da der Markt seine Risikobereitschaft anpassen wird.

Und vergessen wird nicht: Die realen Renditen waren stark negativ. Und das ist ein Grund, nach Renditen in risikoreicheren Anlagen zu suchen, nämlich in Rohstoffen wie Öl.