Angesichts der Unsicherheiten im Zusammenhang mit dem Russland-Ukraine-Krieg, der hohen Inflation und der Frage, ob die Wirtschaft in der Lage ist, die Straffung der Geldpolitik der Fed zu bewerkstelligen, sind die wirtschaftlichen Aussichten kurzfristig trüb.

Die Performance der US-Aktien gemessen am S&P 500 Index beträgt im ersten Quartal 2022 minus 4,9%. Und der Technologie-geprägte Nasdaq Index hat im selben Zeitraum 9,1% an Wert verloren.

Wir wissen aus Erfahrung, dass der Aktienmarkt nicht die Wirtschaft ist. Das war sie nie. Eine neue Studie (h/t to Paul Krugman) besagt,

Die börsennotierten Unternehmen tragen heute insgesamt weniger zur Gesamtbeschäftigung außerhalb der Landwirtschaft und zum BIP bei als in den 1970er Jahren.

Ein Hauptgrund für diese Entwicklung ist der Rückgang des verarbeitenden Gewerbes und das Wachstum der Dienstleistungswirtschaft, da Unternehmen, die Dienstleistungen anbieten, seltener an der Börse notiert sind.

Die Börsenkapitalisierung eines Unternehmens ist heute viel weniger aufschlussreich für die Beschäftigung als in früheren Jahren. Auf börsennotierte Börsen-Superstars entfällt weniger Beschäftigung als noch in den 1970er Jahren.

Die Börsenkapitalisierung hat nicht systematisch an Aussagekraft über den Beitrag der Unternehmen zum BIP verloren.

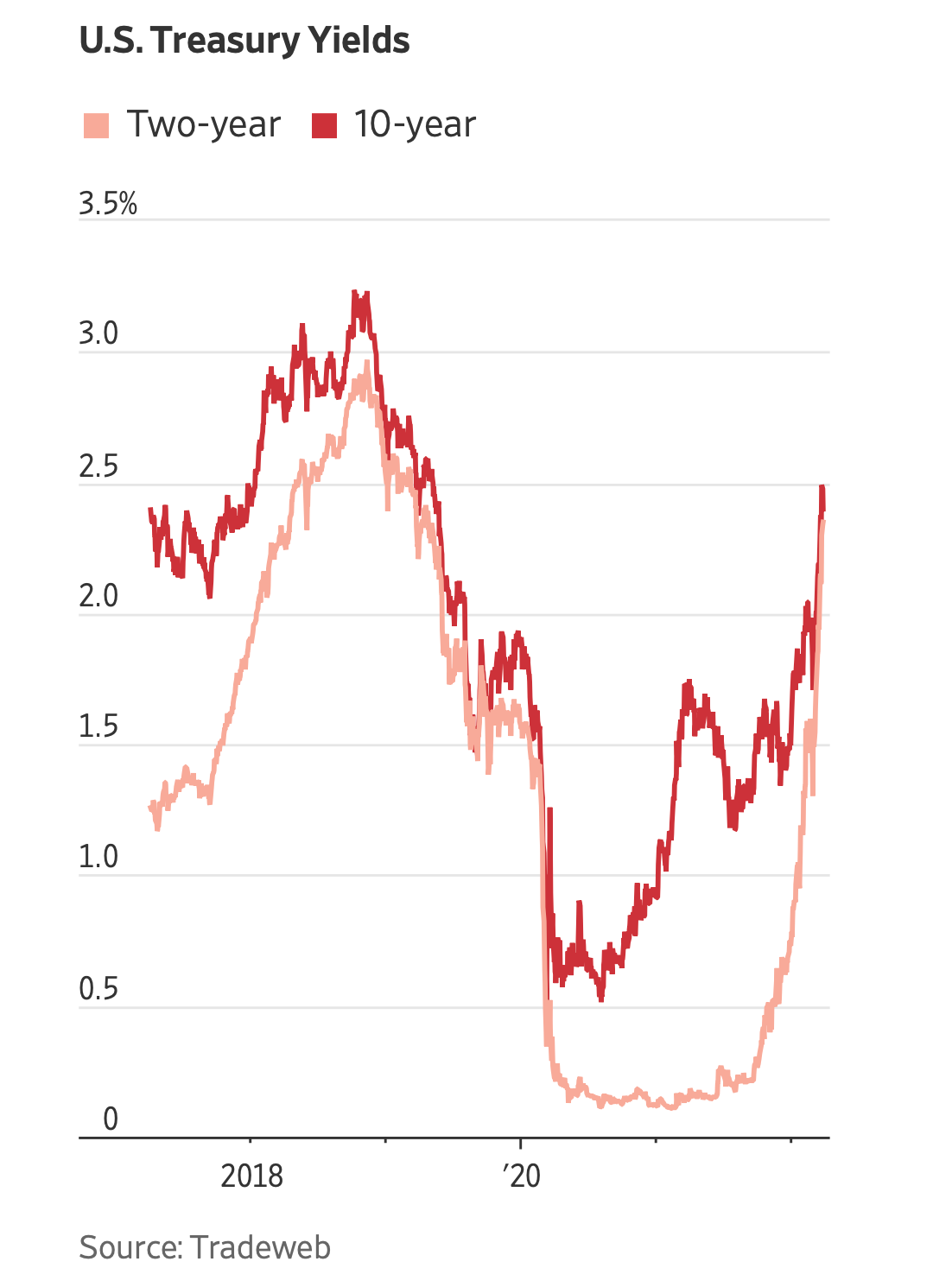

Es ist vor diesem Hintergrund kein Wunder, dass die Anleger nervös auf nach einem Schlüsselindikator für einen möglichen Abschwung des Marktes Ausschau halten: Zinsstruktur-Kurve (yield curve).

Der am meisten beachtete Teil (2y10y) der Rendite flacht ab und kehrte am Dienstag kurzzeitig (ca. 20 Sekunden, ja Sekunden) um: Inversion.

Dieses Phänomen hat sich in der Vergangenheit als Vorhersage von Rezessionen erwiesen, einem wirtschaftlichen Abschwung, der i.d.R. zu einem Einbruch der Aktienkurse führt.

Unabhängig davon, dass eine solche Umkehrung (inversion) vor jeder der letzten acht Rezessionen seit 1969 stattgefunden hat, ist es wichtig, in Erinnerung zu rufen, dass eine Umkehrung der Rendite-Kurve (d.h. 2y > 10y) selbst nicht zu einer Rezession führt.

Die Spanne (spread) zwischen den Renditen bestimmter Staatsanleihen ist jedoch ein Indikator dafür, wie die Anleger die Risiken für die Wirtschaft einschätzen.

Das heisst, dass die Renditen von Staatsanleihen die Erwartungen hinsichtlich des geldpolitischen Kurses der Fed über die Dauer der jeweiligen Laufzeiten widerspiegeln.

Wenn sich z.B. die 2-jährige Rendite der US-Staatspapiere auf 2,394% beläuft, bedeutet dies, dass der Markt davon ausgeht, dass der Leitzins der Fed in den nächsten zwei Jahren im Durchschnitt bei 2,394% liegen wird.

Wenn also die 10-jährige Rendite der US-Treasuries (UST) bei 2,413% liegt, spiegelt dies die Markterwartungen wider, dass der Leitzins (policy rate) der US-Notenbank in den nächsten 10 Jahren durchschnittlich 2,413% betragen wird.

Möglicherweise gibt noch einige andere Faktoren, die berücksichtigt werden müssten. Aber das ist das Ausschlaggebende, was die Renditen der Staatsanleihen im Wesentlichen aussagen.

Der am Freitag veröffentlichte US-Beschäftigungsbericht für März enthielt eine Reihe von Zahlen, die auf die Stärke des US-Arbeitsmarktes hindeuten.

Für die Anleger bedeuten die Anzeichen für einen (sehr) engen Arbeitsmarkt («tight labor market») wahrscheinlich eine noch restriktivere Haltung der Fed und höhere Zinssätze in den kommenden Monaten.

Aber sie sollten auch ein gewisses Vertrauen in die Fähigkeit der Wirtschaft wecken, diese Erhöhungen ohne Rezession zu verkraften.